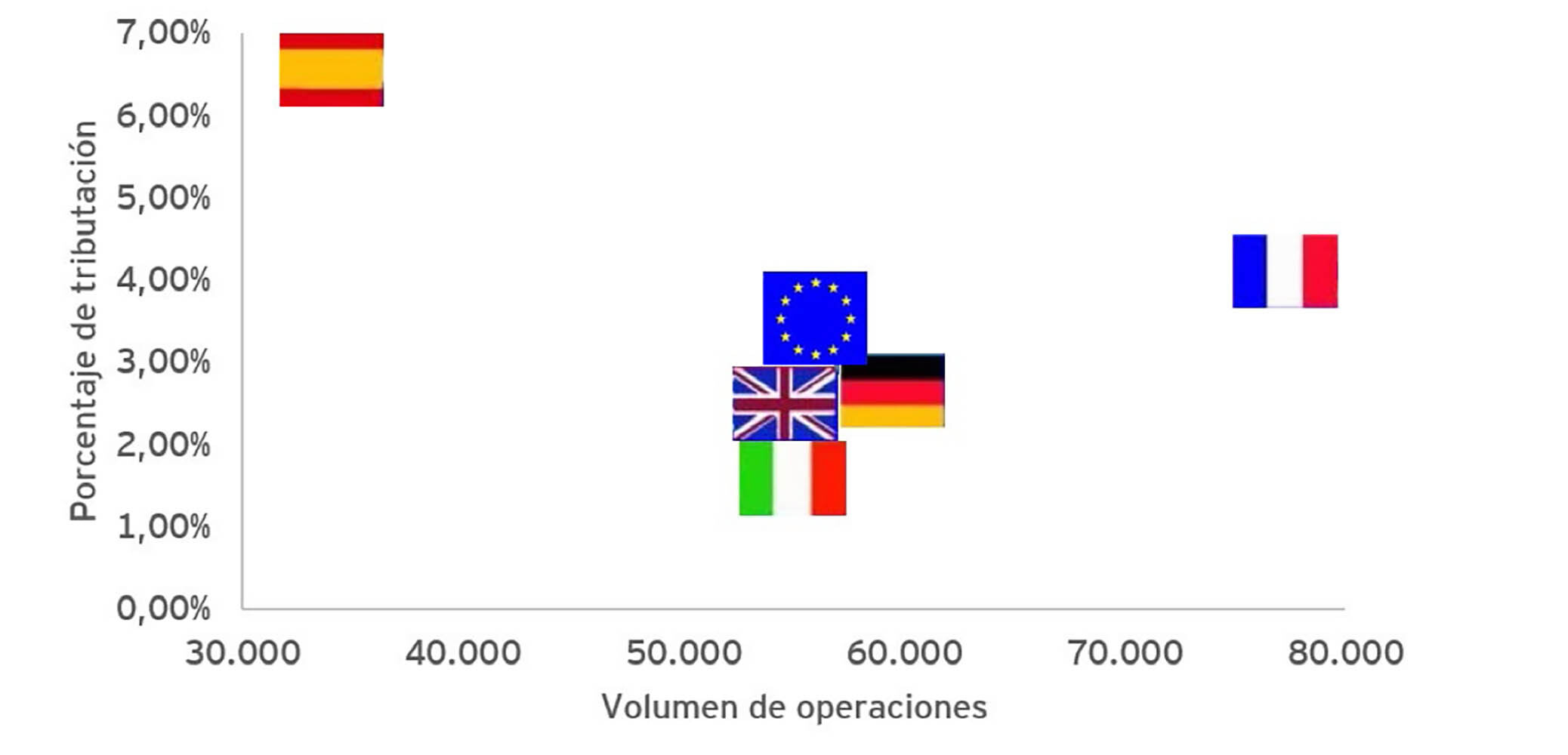

España es el país de la Unión Europea con una mayor carga tributaria al sector de las telecomunicaciones (6,6%), a la que se unen otras cargas propias del sector, como la financiación de la producción audiovisual y el servicio público universal, lo que incrementa aún más la diferencia existente al elevar la fiscalidad de las empresas al 6,7%.

España es el país de la Unión Europea con una mayor carga tributaria al sector de las telecomunicaciones (6,6%), a la que se unen otras cargas propias del sector, como la financiación de la producción audiovisual y el servicio público universal, lo que incrementa aún más la diferencia existente al elevar la fiscalidad de las empresas al 6,7%.

Así se desprende del Informe “La fiscalidad del sector de las telecomunicaciones” de EY para DigitalES, en el que se aboga por un marco normativo e institucional justo y equilibrado que promueva la inversión y la innovación y permita a las empresas españolas competir y crear riqueza y empleo con un nivel de presión fiscal adecuado.

Según el presidente de DigitalES, Eduardo Serra, “el sector se encuentra en clara asimetría respecto a otros y tiene derecho a operar en un escenario en el que se mantengan unas mismas reglas de juego para todos, con una fiscalidad que no dañe el desarrollo digital del país, eje fundamental de la recuperación que proponen desde Europa y el Gobierno de España”.

España es el primer país europeo y el tercero del mundo en dotación de infraestructuras de fibra óptica y cuenta también con una de las mejores redes móviles de Europa. Es esa red, construida por los operadores de telecomunicaciones con esfuerzo e inversiones millonarias, la que está permitiendo el funcionamiento óptimo de las comunicaciones digitales durante esta crisis sanitaria, haciendo así más llevadero el aislamiento en lo profesional y también en lo personal.

propuestas de las telecos españolas

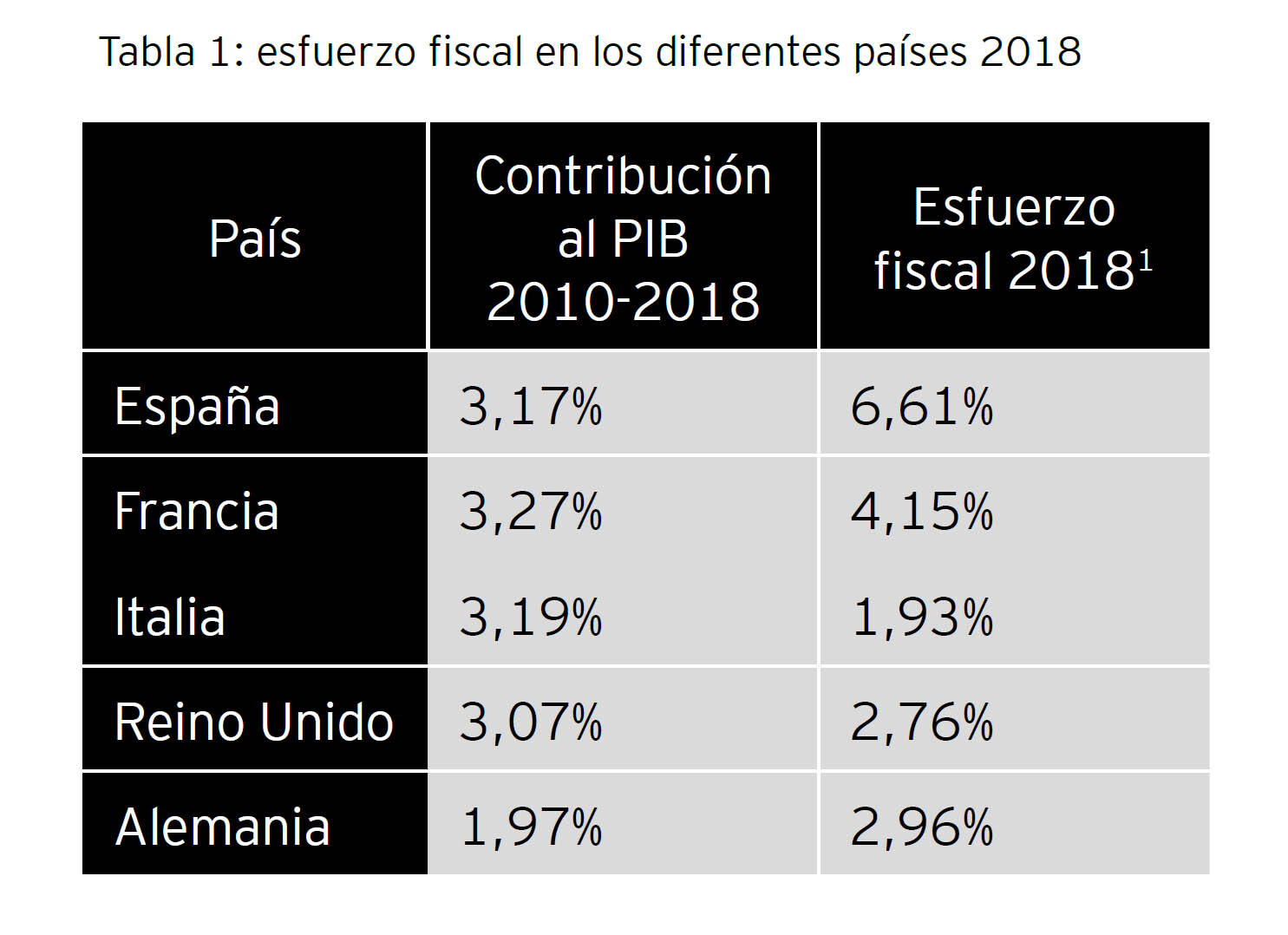

España no solo posee los tipos más elevados en la mayoría de los conceptos impositivos, sino que es el país de los analizados que tiene un mayor número de figuras impositivas reguladas. Ello hace que el sector de las telecomunicaciones español sea el que mayores cargas tributarias soporta -en relación con el volumen de operaciones generado-, de los países de nuestro entorno (Francia, Italia, Reino Unido y Alemania) en los que, si bien el sector de las telecomunicaciones supone un mayor porcentaje del PIB, soportan una presión fiscal inferior al español.

Esto ha provocado que el nivel de ganancias medias equivalentes de las compañías del sector sea del 0,92% del PIB para el periodo 2010-2019, lo que sitúa a nuestro país por debajo de la media europea (1,05%) y del resto de países objeto de estudio.

En el informe se analiza en detalle la fiscalidad del sector a través de 17 tributos locales, autonómicos y estatales y se ofrecen propuestas de mejora tras comparar el marco tributario español con el de sus homólogos europeos, con cuatro países de referencia: Francia, Italia, Reino Unido y Alemania.

Tributos específicos del sector

Tasa General de Operadores: el informe destaca la litigiosidad provocada por la falta de concreción de determinados gastos y se propone que se realice una aclaración de aquellos que deben ser sufragados por los operadores.

Tasa por numeración, direccionamiento y denominación, que grava el otorgamiento de derechos de uso de números, direcciones o nombres y cuyo tipo impositivo en España es uno de los más elevados de nuestro entorno.

Se propone una bajada de los tipos y se que se considera necesario reflexionar sobre la posibilidad de someter a otras empresas (como las compañías dedicadas a la mensajería instantánea mediante apps móviles) a tributación por el uso que hacen de los números.

Tasa por reserva del dominio radioeléctrico, que grava la reserva para uso privativo por los operadores de cualquier frecuencia del dominio público radioeléctrico. Se propone, dada la inseguridad jurídica que existe en la actualidad, reconfigurar el cálculo de la base imponible.

Financiación de RTVE: España es el único país de la UE, junto con Francia, que tiene esta carga. La financiación del ente público ha supuesto para las empresas de telecomunicaciones un desembolso de 962 millones de euros entre 2012 y 2019. A ello hay que unir lo que se destina a financiar RTVE en la tasa por uso del dominio radioeléctrico (380 millones de euros al año), lo que supone una doble financiación y una carga discriminatoria e injusta a los operadores, que no resultan beneficiados de la falta de publicidad en RTVE, motivo por el que, según se desprende del Preámbulo de la norma reguladora, se creó la aportación, mientras que no grava a los principales beneficiarios de la ausencia de anuncios: las plataformas de Internet que incluyen servicios publicitarios. Por ello, y para equipararnos con Europa se propone: una modificación del sistema de financiación de RTVE, que corra a cargo de los verdaderos beneficiarios de la falta de publicidad y/o con cargo a los Presupuestos Generales del Estado.

Tributación local específica: La imposición local que afecta de forma muy significativa al sector genera una doble imposición que los hace difícilmente compatibles con las directivas europeas.

Se propone: simplificación de la tributación local y, en concreto, de las tasas de ocupación y una revisión profunda de los epígrafes del IAE.

Beneficios para el Medio Ambiente

Impuesto sobre Transmisiones Patrimoniales (ITPO) y diversos impuestos autonómicos sobre determinadas actividades que inciden en el medio ambiente. Se propone la eliminación del ITPO que se devenga con ocasión del otorgamiento de concesiones de espectro con el fin de evitar la excesiva imposición que se genera dado que esas mismas concesiones están gravadas por la Tasa del espectro.

También se propone la revisión de la tributación medioambiental por parte del Estado para delimitar los hechos verdaderamente contaminantes, ya que la actividad desarrollada por los operadores de telefonía no puede ser catalogada como nociva, sino todo lo contrario ya que fomenta comportamientos que repercuten de manera favorable en el medioambiente, como es el caso del teletrabajo, por cuanto reduce los desplazamientos y la contaminación de las ciudades.

Tributación no específica

Impuesto sobre sociedades: supone el 63% de todas las cargas tributarias, teniendo las empresas del sector una peor situación relativa que empresas de otros sectores. En Europa, España es también el país que encabeza el ranking de presión fiscal por este impuesto.

Se propone: mejora de la deducción por actividades de I+D+i para aquellos contribuyentes que fomenten la transformación digital.

Impuesto sobre el Valor Añadido: existen diferentes trabas a la hora de recuperar el IVA de créditos incobrables, que vulneran, frontalmente, el principio de neutralidad por impedir la recuperación del impuesto cuando la base imponible de la factura está por debajo de 300€.

Se propone: la eliminacio?n de los requisitos actuales para la reducción de la base imponible del IVA en caso de créditos total o parcialmente incobrables, de tal forma que sólo sea necesario demostrar la incobrabilidad razonable del crédito por cualquier medio válido en Derecho.

Por último, en relación con el Impuesto sobre Determinados Servicios Digitales (IDSD), se considera deseable que se modifique para equiparar las reglas de juego, siempre y cuando afecte a las empresas que no está tributando en nuestro país por otros conceptos, para lo que se proponen una serie de recomendaciones.